|

Haftalık Genel Gündem

Hafta içinde TCMB politika faizini %14 seviyesinde sabit bıraktı. Karar metninde faiz konusunda bir yönlendirmeye yer verilmezken makro ihtiyati politikaların para politikasında etkin olarak kullanılacağı yönündeki vurgu sürdü. Reel sektör güven endeksi Mayıs ayında 0.7 puan gerileyerek 107 seviyesine geldi. İmalat sanayi kapasite kullanım oranı ise %77.8'den %78 seviyesine yükseldi. Yabancı turist sayısının Nisan ayında yıllık artışı %225 olurken seyahat gelirlerindeki kuvvetli seyrin sürdüğüne işaret ediyor. Bu durum cari denge üzerindeki negatif baskıları bir miktar dengeleyecektir. Bütün gelişmeler göz önüne alındığında 2022 yılının 35 milyar dolar cari açık ile tamamlanacağı beklentimizi koruyoruz.

Küresel tarafta veri yoğunluğu zayıf kalırken dolar endeksinde geri çekilme ve risk iştahında düzelme görüldü. Dolar endeksindeki geri çekilme 50 günlük hareketli ortalamasına kadar sürdü. Ekonomik veri olarak Almanya'da IFO beklenti endeksi hem cari durum hem de gelecek için yükseliş kaydetti. ABD'de PCE deflatörü yıllık bazda %6.3 artış kaydetti. Hem çekirdek hem de manşet veri enflasyon verisinde olduğu gibi tepeden dönüşün başladığına işaret ediyor.

|

|

|

|

Döviz Kurları:

Dolar endeksinde gerilemenin devam ettiği haftada gelişen ekonomi para birimleri için genel olarak pozitif bir hafta olsa da önce Ruble sonra da TL'nin negatif ayrıştığı görülüyor. Rusya Merkez Bankası politika faizini takvim dışı bir toplantı ile 300 baz puan indirdi ve Ruble ABD dolarına karşı %7'nin üzerinde değer kaybetti. TL'de kayıplar sürerken oynaklığın bir miktar durulduğu görülüyor. CDS primi 725 baz puanın üzerinde fiyatlanırken faiz değişkenleri de TL üzerindeki risklerin sürdüğüne işaret ediyor.

G10 para birimlerinin tümü geçtiğimiz haftayı da ABD dolarına karşı yükselişle geçirdiler. Norveç Kronu %2'nin üzerinde kazançla pozitif ayrışırken Japon Yeni %0.6 yükseliş ile en kısıtlı iyileşmeyi gösteren para birimi oldu. Bu durumda hem Yen'in risk iştahı ile olan korelasyonu hem de gevşek para politikası etkili oluyor. Dolar endeksi ile beraber EUR/USD paritesi de 50 günlük hareketli ortalamasını test etti.

|

|

|

|

Faiz Enstrümanları:

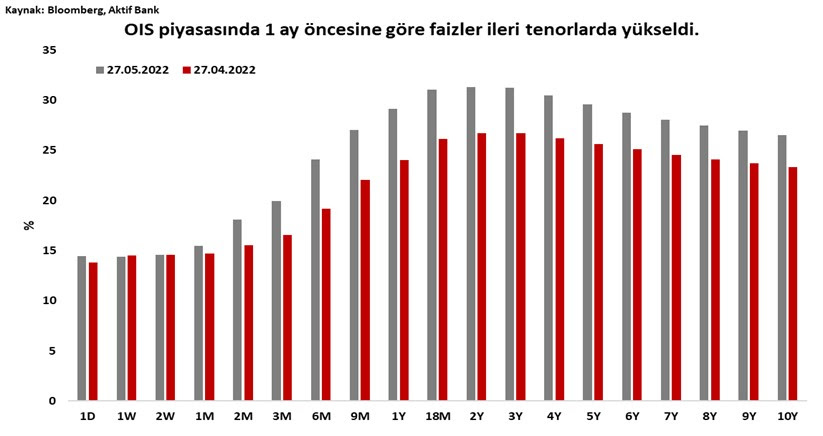

Yurt içinde OIS piyasasında geçen faizler bir önceki haftaya göre bir miktar geriledi. 2 yıllık gösterge tahvil getirisinde de bir miktar gerileme görüldü. Gösterge faiz %26 seviyesinin biraz altında fiyatlanırken 10 yıllık faiz %23,6 seviyesinde haftayı tamamladı. Bu hafta aktivite tarafında yabancı ilgisinin zayıf olduğu gözlemledik. Hafta içinde Hazine ihalelerinde enflasyon endeksli tahvile ilgi yüksek olurken bu ay için 60 milyar TL'lik borçlanma planına karşın 61 milyar TL borçlanma gerçekleştirildi.

Küresel tarafta faizler haftalık bazda bir miktar gerilerken düşük getiri sağlayan tahvillerde fiyat hareketi 10 baz puanın altında kaldı. Piyasalardaki rahatlama döngüsü ikinci haftasına taşınırken faiz fiyatlamalarında da bu etkiler gözleniyor. ABD 10 yıllık gösterge tahvil faizi de %2.7 seviyesinde fiyatlanıyor. ABD'de ters repo miktarı ise 2 trilyon doları aşarak tarihi yüksek seviyelerinde kalmaya devam ediyor.

|

|

|

|

Hisse Senetleri:

BİST100 endeksi risk iştahında toparlanma ile beraber bir miktar yükseliş kaydederken 50,100 ve 200 günlük hareketli ortalamalarının üzerinde fiyatlanmaya devam ediyor. USD cinsinden bakıldığında ise tersi bir durum hakim olurken yabancı çıkışında kuvvetli bir hareket görünüyor. Mayıs ayında 3 haftada yabancıların net hareketi 1.6 milyar dolar çıkış yönünde oldu. Bu durum cari denge kanadında resmi rezervler üzerinde de negatif yönlü baskının devam ettiğine işaret ediyor.

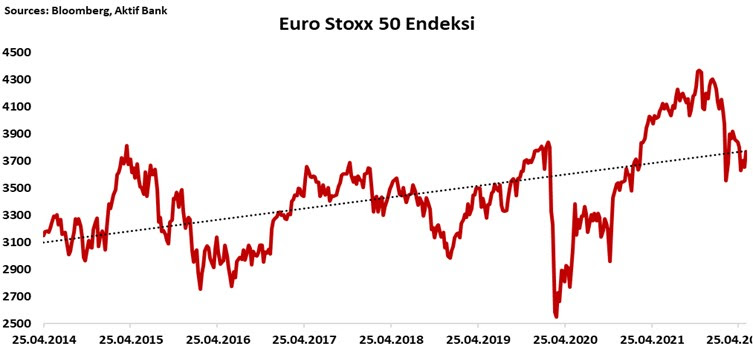

Avrupa ve Asya'da hisse senedi endeksleri haftayı kazançla geçirirken ABD ve Avrupa tarafında kuvveti yükselişler görüldü. S&P 500 endeksi %4'ün üzerinde toparlanarak bir miktar düzeltme yapsa da 50 günlük hareketli ortalamasının %5 aşağısında fiyatlanıyor. Faizlerdeki aşağı yönlü hareket ile uyumlu fiyatlanan hisselerde küresel olarak toparlanmanın hakim olduğu görülüyor. Buna karşın ana endekslerde ayı piyasasının bozulduğuna işaret etmek için henüz erken görünüyor.

|

|

|

|

Emtia:

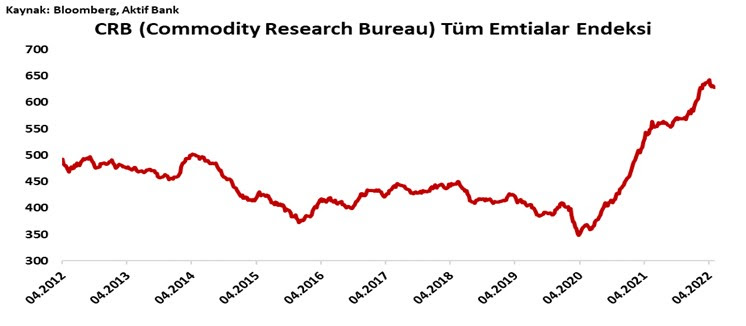

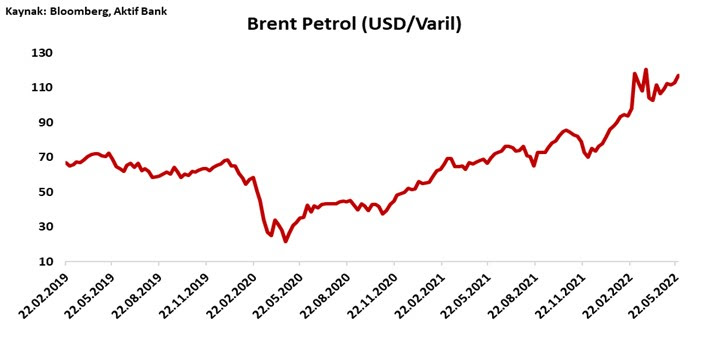

Değerli metaller kuvvetsiz dolar endeksi ile kazançlı bir hafta geçirirken altın tarafındaki yükseliş sınırlı kaldı. Paladyum %4'ün üzerinde kazanç ile pozitif ayrıştı. Petrol fiyatlarında yukarı yönlü seyir devam ediyor. Brent petrol 116 dolar seviyesinde fiyatlanarak küresel anlamda enflasyon üzerindeki baskının henüz hafiflemediğine işaret ediyor. Commodity Research Bureau emtia endekslerine bakıldığında ise tepeden dönüşün başladığı görülüyor.

|

|

|

|

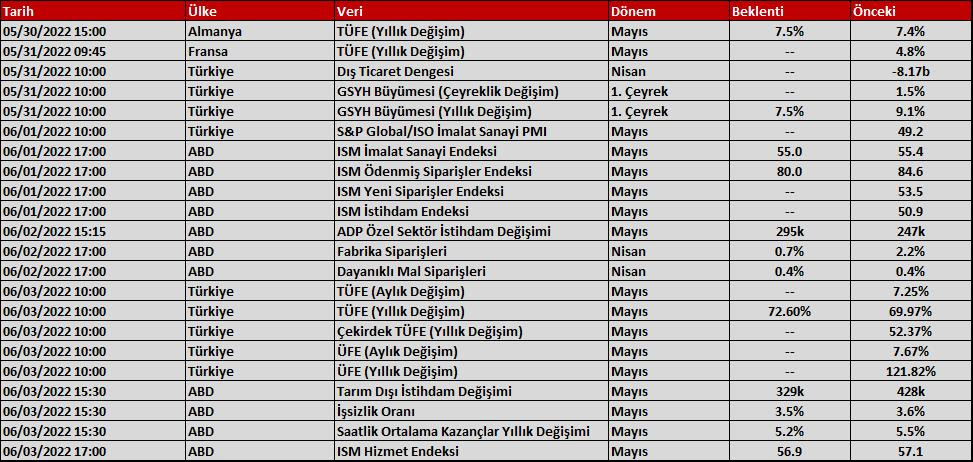

Takip Edilecek Veriler

Önümüzdeki veri takvimi hem yurt içinde hem de küresel tarafta yoğun seyredecek. Türkiye'de Mayıs ayı enflasyon verisi ön plana çıkarken bizim beklentimiz manşet enflasyonun %74 seviyesini aşacağı yönünde bulunuyor. Bununla beraber ilk çeyrek büyüme verisi ile Mayıs ayı PMI verileri yurt içinde takip edilecek. İlk çeyrekte 2021 yılının ilk çeyreğine göre %7'nin üzerinde bir büyüme verisi bekliyoruz. Küresel tarafta ön plana çıkan veri ise ABD istihdam istatistikleri olacak. Tarım dışı istihdam değişiminde beklentiler 330 bin kişilik artışa işaret derken saatlik ortalama kazançlar da enflasyon dinamikleri için önemli olacaktır. Bununla beraber Avrupa tarafında açıklanacak öncü enflasyon verileri de ECB tarafındaki faiz artırım tartışmaları için önemli olacaktır.

|

|

|